大举负债支出将如何影响四大市场?

2021-01-06 00:00

关于2021年展望的其余重点展望,请阅读、轨、、,以及?

你可能到目前为止尚未听过“现代货币理论”(MMT),但2021年肯定会频繁听到。

Wikipedia对MMT的解释为“非正统宏观经济理论,将货币视为一种公共垄断,将失业视为货币垄断方过于限制金融资产供应造成税收与储蓄来源不足的一种证据”。简而言

之,该理论认为,政府赤字并不必然给拥有独立货币的国家(比如美国、英国、日本,但欧元区各国显然不是)造成通胀或违约等负面结果。

我们能够想到,任何关于政府可以毫无反噬压力地增加支出的理论,必然会深受政客们的欢迎,尤其是全球同此凉热,共同面临复苏压力之际。毕竟,如果我们并不必然需要(近乎)平衡的预算,又是什么阻止了政客们开动印钞机为全体居民提供免费上大学的机会、构建全国性绿色能源体系、扩张军事或将基础设施更新换代到最尖端?

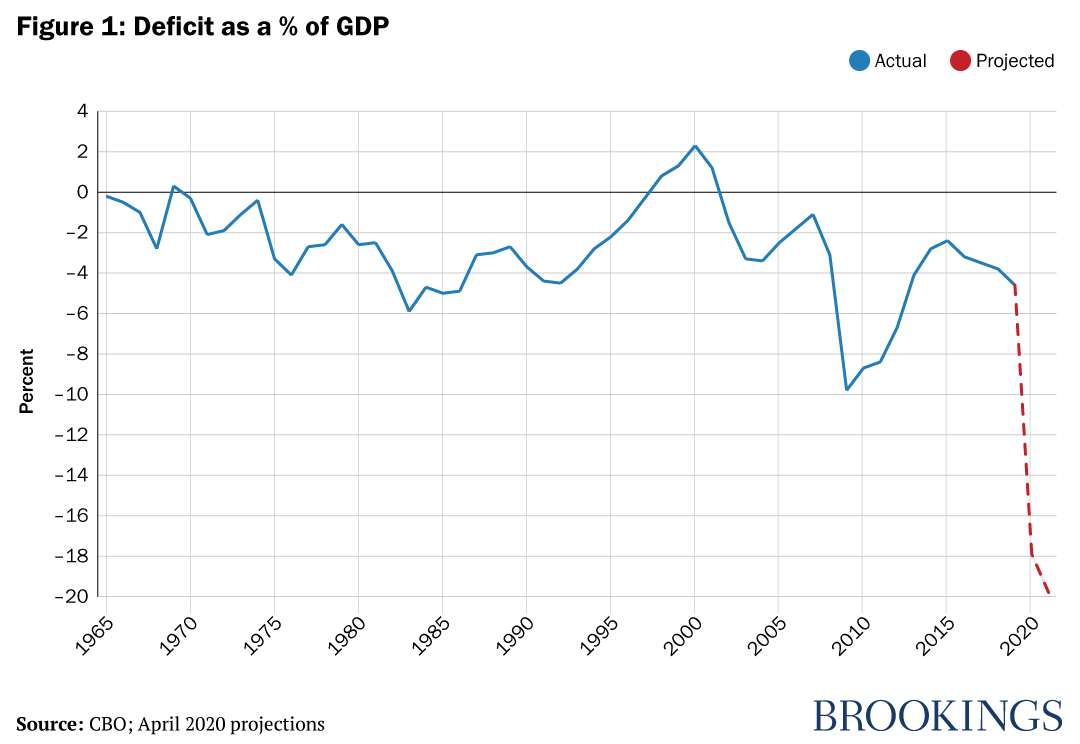

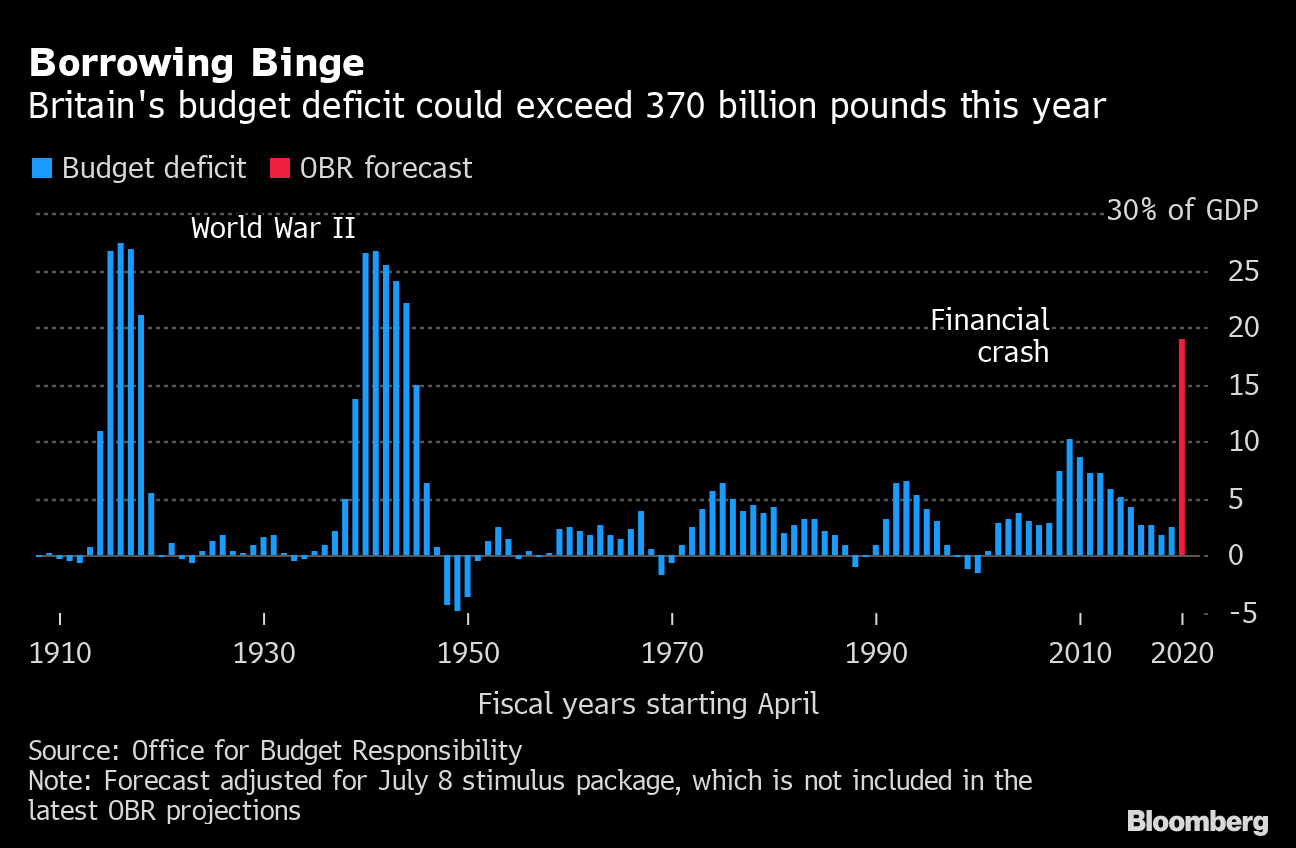

不管我们对MMT是否有效的个人看法如何,许多发达国家最近几年已经将其付诸实践:空前的赤字、庞大的支出、量化宽松、债务货币化。衡量这些政策在未来几年对市场暗藏的影响以及较长期作用因此变得至关重要。如下图所示,随着决策层忙于解决疫情造成的经济冲击,美国和英国等国家的预算占GDP的比例可能飚升至近-20%,创下数十年高点。

整个发达国家都映射出这些所谓的“非常规”赤字数字,人们不由得发出一系列的疑问:

- 天文数字的赤字,各国还可以延续多久?

- 负债增加将如何影响全球经济未来的增长?

- 交易员最关心的是,这种状况将如何影响全球市场?

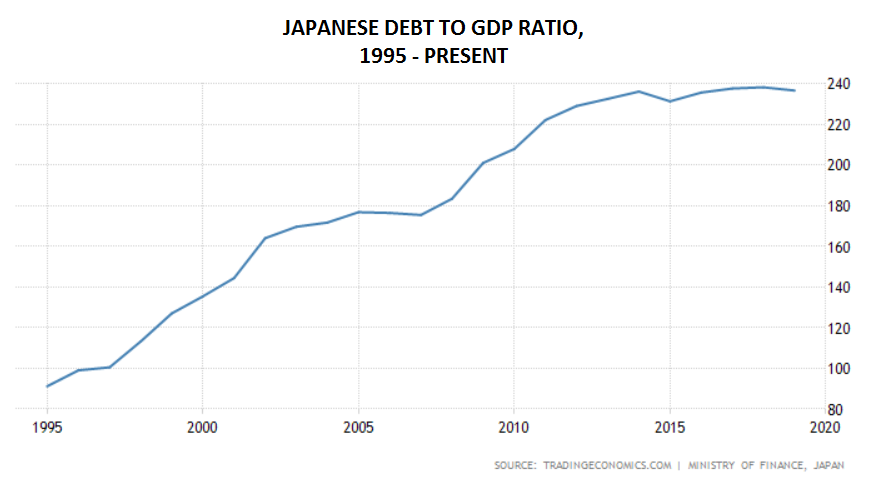

这些疑问没有任何一个有明确的答案,但我们当然可以就此做些推断。关于巨额赤字与负债,最典型的国家就是日本。美国和英国等国的负债与GDP占比在80%-100%区间,然而日本过去25年的这个数字飚升至近240%。

在这期间,日本经济有所停顿但显然没有内爆、日元也没有崩溃。日本衡量大众生活水准的人均GDP在过去25年稳定在4万美元左右,与此同时劳动力市场一直为发达国家所艳羡:虽有疫情的扰动,过去三年失业率一直低于3%。

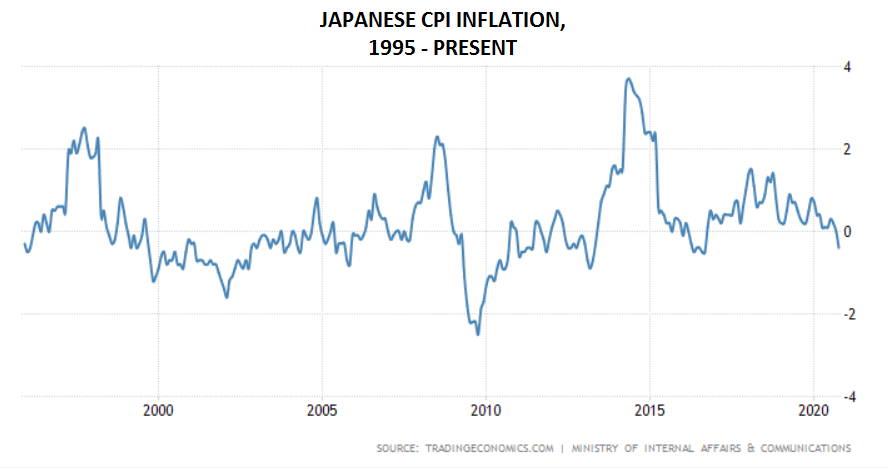

令硬通货拥趸们大跌眼镜的也许是日本几乎没有通胀的痕迹。过去25年里,日本每年的通胀率都没有超过4%,一半时间为负值(完全“通缩”),一半时间为正值。

来源: TradingEconomics,日本总务省

每个国家的人口结构、经济政策与社会结构不尽相同,但日本的例子暗示,如果世界各国采用高赤字、高负债的支出方式,带来的结果可能更多的是缓慢但稳定的经济增长、低利率、低通胀与合理强劲的劳动力市场。

这就要说到我们的第三个也是最重要的疑问:全球赤字与债务飚升可能给市场带来什么影响?

股市

全球股市一般将政府赤字视为利多。政府支出以不同的形式渗透进企业盈利,而当前的低利率使得股市相较债市更具吸引力。如果通胀开始显著上升或者投资者开始质疑政府负债的可持续性,或许改变这种情况。但正如上文日本例子所示,很多西方国家或许能够在负债变成严重关切之前承担多得多的债务。

货币

理论上说,赤字较低、货币投放量较少国家的货币相对那些较为挥霍的国家的货币应该升值。不过,很多国家增加赤字用于最小化疫情经济影响上,所以某种程度上,合理的支出有望带来2021年乃至2021年之后经济以更强的力度复苏的预期,进而推动这些货币升值。外汇交易员最终需要权衡每个货币独特的环境,将债务与赤字以外的因素也纳入考虑。

大宗商品

大宗商品以货币(通常情况下是美元)计价,流通货币增加在其它条件不变时会机械地推高大部分大宗商品的价格。在与教科书永远有出入的现实世界里,这种关系并不一成不变。不过,大宗商品可能成为全球债务与赤字支出加速的最大受益者之一。

债券

从历史来看,债券市场总回报的预测工具中,利率一直是最佳之一。在发达国家整体利率低迷的环境中,大部分发达国家的债券总回报可能微不足道,对通胀的任何回升都可能敏感有加。就资产投资组合的大概念而言,债券仍然是多元化投资的重要工具,但交易员不应抱持过高的期待。

我们期待通过高屋建瓴的分析,帮助读者应对2021年乃至2021年之后可能出现的空前庞大的政府负债。这无疑是我们今后要监测的因素,但暂时也无需担心其马上造成经济与社会崩溃的夸张后果。

关于2021年展望的其余重点展望,请阅读、轨、、,以及?